Awards and Decisions

Un tribunal du CIRDI rejette un recours final pour indemnisation relatif à la résiliation par la Hongrie d’un accord d’achat d’électricité

Electrabel S.A. c. la République de Hongrie, Affaire CIRDI n° ARB/07/1

Matthew Levine[*]

Le recours final au titre du Traité sur la Charte de l’Énergie (TCE) d’une entreprise belge d’énergie, Electrabel S.A. (Electrabel), a échoué. Un tribunal du Centre international pour le règlement des différends relatifs aux investissements (CIRDI) a estimé que la Hongrie n’avait pas violé la norme de traitement juste et équitable (TJE) du TCE.

En 2012, le tribunal du CIRDI avait émis une décision rejetant trois recours mineurs et reportant le quatrième recours, le plus important, à la deuxième phase de la procédure. La sentence de 2015 (la Sentence) condamne Electrabel à payer les frais de l’arbitrage.

Le contexte

En 1995, Dunamenti (l’opérateur de la plus grande centrale électrique hongroise, détenu par la suite à 100 % par la Hongrie) et MVM (unique acheteur d’électricité en gros de la Hongrie, détenu à 99,9 % par la Hongrie) conclurent un accord d’achat d’électricité (AAE). Suite à l’AAE, un groupe d’investisseurs étrangers, incluant Electrabel, investirent d’importantes sommes dans Dunamenti et en devinrent actionnaires.

La Hongrie a accédé à l’Union européenne en 1994. Entre décembre 2005 et juin 2008, la Commission européenne mena une enquête formelle sur les aides gouvernementales illégales fournies par la Hongrie au titre de différents instruments, notamment l’AAE. En juin 2008, la Commission européenne émit une décision finale dans le cadre de son enquête formelle (la Décision finale de la CE). En décembre 2008, la Hongrie mit fin à l’AAE.

En juin 2007, Electrabel lança l’arbitrage actuel anticipant la résiliation de l’AAE. En mars 2009, à l’initiative et sur accord des parties, le tribunal ordonna que la première étape de la procédure ne porte que sur les questions de compétence et de responsabilité. Cette ordonnance de procédure prévoyait également que la deuxième étape de la procédure porte sur la question du montant de l’indemnisation. Remarquons que la Commission européenne est intervenue dans la première phase de la procédure, arguant que les recours d’Electrabel ne relevaient pas de la compétence d’un tribunal arbitral international, mais de la compétence exclusive du droit européen.

Fin novembre 2012, le tribunal rendit sa décision sur la compétence, le droit applicable et la responsabilité (la Décision de 2012). Le tribunal se déclara compétent pour entendre tous les recours d’Electrabel au titre du TCE. S’agissant de la responsabilité, le tribunal rejeta trois recours mineurs d’Electrabel et rejeta tous les motifs de responsabilité au titre du quatrième et dernier recours du demandeur – le recours relatif à la résiliation de l’AAE – à une exception près : la Hongrie n’avait pas appliqué un TJE dans le calcul des coûts encourus par Electrabel pour déterminer l’indemnisation due à l’entreprise.

Début 2015, une procédure d’arbitrage lancée par E.D.F. International en lien avec un investissement similaire en Hongrie donna lieu à une décision arbitrale. Electrabel et la Hongrie réalisèrent de brèves communications écrites au sujet de la décision dans l’affaire E.D.F.

La Décision de 2012 : le recours relatif à la résiliation de l’AAE

Lors de la première étape de la procédure, le tribunal examina le recours relatif à la résiliation de l’AAE, au regard des articles 13(1) (relatif à l’expropriation) et 10(1) du TCE (relatif au TJE). Le tribunal estima qu’il n’y avait pas EU d’expropriation directe ou indirecte de l’investissement d’Electrabel.

S’agissant du prétendu non-respect par la Hongrie du TJE, le tribunal rejeta rapidement le recours d’Electrabel relatif aux événements précédents la Décision finale de la CE. Il estima au contraire que c’était essentiellement le recours d’Electrabel qui avait déclenché les résultats de l’enquête de la Commission européenne. « Selon le tribunal, la Décision finale [de la CE] exigeait de la Hongrie qu’elle résilie l’AAE avec Dunamenti au titre du droit européen, comme expliqué ci-après. Le tribunal fait également une distinction entre la Décision finale [de la CE] concernant l’aide publique recouvrable et la méthode propre à la Hongrie pour le calcul des coûts échoués (coûts échoués nets) » (para. 6.70).

Dans la Décision, le tribunal conclut donc que la Hongrie ne pouvait être responsable dans le présent arbitrage au titre de l’article 10(1) du TCE que pour avoir appliqué le droit européen pour déterminer les coûts échoués aux fins de l’indemnisation. Si la méthodologie prévue par le droit européen donnait lieu à une fourchette de valeurs, Electrabel était déçue de n’avoir reçu en indemnisation que le montant minimum défini par la méthode.

La Sentence de 2015 : le traitement juste et équitable (TJE) dans le calcul des coûts échoués nets

Dans sa Sentence, le tribunal examina l’application par la Hongrie de la méthode de la Commission européenne pour le calcul des coûts échoués nets, afin de déterminer si elle violait l’article 10(1) du TCE.

Le tribunal expliqua que les deux expressions « coûts échoués » et « coûts échoués nets » sont des termes spécialisés dans le droit européen. En examinant si le calcul par la Hongrie des coûts échoués nets d’Electrabel était contraire à ses obligations au titre de l’article 10(1) du TCE, le tribunal nota qu’il avait déjà rejeté dans sa Décision de 2012 toute allégation de mesure discriminatoire, et qu’Electrabel n’avait pas émis d’allégations d’absence de transparence ou d’application régulière du droit.

Aussi, comme l’explique le tribunal de manière concise, le problème majeur découlait seulement de l’arbitraire et la frustration d’attentes légitimes. En général, la charge de la preuve revenait à Electrabel en ce qui concerne son recours au titre de la norme TJE du TCE.

Absence d’arbitraire

S’agissant du recours d’Electrabel relatif à l’arbitraire, le tribunal appliqua un test objectif au regard des circonstances prévalentes à l’époque. Le tribunal tomba d’accord avec les tribunaux précédents, tels que ceux des affaires Saluka, AES, et Micula, et détermina qu’une mesure n’est pas arbitraire si elle est raisonnablement liée à une politique rationnelle. Et, comme l’indiquait notamment le tribunal de l’affaire AES, cela exige deux éléments : l’existence d’une politique rationnelle, et une conduite raisonnable de la part de l’État liée à cette politique.

Le tribunal considéra les arguments suivants d’Electrabel, entre autres : d’abord, la décision de la Hongrie quant au montant d’indemnisation se fondait sur le souhait de minimiser le poids de celle-ci dans le budget national ; ensuite, la Hongrie était défavorable à une indemnisation déjà avant que ne soit connue l’ampleur des pertes résultant de la résiliation de l’AAE.

Le tribunal remarqua que la méthode conçue par le Parlement hongrois ne s’appliquait pas seulement à Dunamenti mais à tout un secteur industriel. Il nota également qu’il s’agissait d’une période économiquement difficile, puisque l’économie hongroise faisait face à de sévères contraintes financières et fiscales. Les négociations pertinentes avaient d’ailleurs été difficiles et prolongées. Le tribunal remarqua qu’il serait trop facile, bien des années après et avec le recul, de préjuger de la décision d’un État et de ses effets sur une seule entité telle que Dunamenti, lorsqu’à l’époque il était demandé à l’État de prendre en compte des intérêts bien plus importants dans des circonstances difficiles, et d’équilibrer des facteurs différents et contradictoires. En outre, même s’agissant de la seule Dunamenti, la Hongrie a cherché à pondérer plusieurs éléments appropriés.

Au final, le tribunal considéra qu’Electrabel n’avait pas démontré que « la conduite de la Hongrie était arbitraire ou qu’elle n’avait pas d’objectif légitime ou qu’elle n’avait pas de lien raisonnable avec cet objectif ou, qu’elle était, en d’autres termes, disproportionnée » (para. 168).

Absence d’attentes légitimes

S’agissant des attentes légitimes au titre de la norme TJE du TCE, le tribunal ne trouva aucune preuve que la Hongrie aurait laissé croire à Electrabel, au moment où l’entreprise a investi dans Dunamenti, qu’elle aurait agit différemment de la manière dont elle a finalement agi envers Dunamenti ou Electrabel. Et en l’absence de preuves, le tribunal détermina que le recours d’Electrabel fondé sur les attentes légitimes ne pouvait aboutir.

Le tribunal conclut que le recours d’Electrabel semblait reposer sur de prétendues annonces relatives aux arrangements tarifaires. Toutefois, les déclarations en question n’équivalaient pas à une représentation (ou assurance) selon laquelle Dunamenti avait le droit à un profit raisonnable ou qu’Electrabel aurait le droit à un retour raisonnable sur investissement. En outre, selon le tribunal, ces droits auraient été incohérents avec les termes de l’AAE : bien qu’en l’espèce ces droits auraient dû se trouver dans l’AAE dès 1995, il était évident qu’au titre de cet accord, Dunamenti courrait le risque d’un changement du droit applicable.

De plus, le tribunal remarqua que « l’application de la norme TJE du TCE autorise l’État hôte à réaliser un rééquilibrage lorsque les circonstances l’exigent. L’État hôte n’est pas tenu de placer sans conditions les intérêts de l’investisseur étranger au-dessus de toute autre considération, dans toutes les circonstances. Comme l’ont décidé les tribunaux des affaires Saluka c. la République tchèque et Arif c. la Moldavie, une norme TJE peut légitimement impliquer un exercice d’équilibrage ou de pondération de la part de l’État hôte » (para. 165).

Le tribunal prend note de la décision de l’affaire E.D.F.

Le tribunal remarqua que d’aucuns pourraient considérer qu’il était incohérent vis-à-vis du tribunal de l’affaire E.D.F. Bien qu’il ait examiné les communications des parties relatives à la décision de l’affaire E.D.F., il n’estima pas justifié d’examiner plus avant cette décision pour y trouver des preuves et des arguments.

Le tribunal ne pouvait ainsi pas être « influencé par les résultats d’un arbitrage distinct, où le recours d’un investisseur semble avoir été formulé différemment et tranché sur la base d’arguments et de preuves distincts » (para. 225). Le tribunal nota en outre que la décision de l’affaire E.D.F. avait également refusé d’indemniser l’investisseur du montant maximal déterminé par le calcul des coûts échoués nets.

Les coûts

Le tribunal détermina que les parties devaient payer leurs propres frais et dépenses juridiques. Il condamna en revanche Electrabel à payer les frais et émoluments des arbitres ainsi que les coûts de l’arbitrage du CIRDI.

Remarques : Le tribunal était composé de V. V. Veeder (Président, de nationalité britannique), de Gabrielle Kaufmann-Kohler (nommée par le demandeur, de nationalité suisse), et de Brigitte Stern (nommée par le défendeur, de nationalité française). La décision a été envoyée aux parties le 25 novembre 2015, et est disponible sur http://www.italaw.com/sites/default/files/case-documents/italaw4495.pdf.

Un tribunal rejette tous les recours d’un investisseur minier des États-Unis contre Oman

Adel A. Hamadi Al Tamimi c. Le Sultanat d’Oman, Affaire CIRDI n° ARB/11/33

Stefanie Schacherer[*]

Un tribunal du Centre international pour le règlement des différends relatifs aux investissement (CIRDI) a rejeté tous les recours contre Oman, dans une décision du 3 novembre 2015. Le demandeur, Adel A. Hamadi Al Tamimi, est un investisseur des États-Unis jouissant des participations majoritaires de contrôle dans deux entreprises minières opérant dans la région du Golfe persique. En 2006, il a conclu des beaux avec une entreprise minière étatique d’Oman pour l’extraction de calcaire dans la municipalité de Mahda à Oman.

Les recours de l’investisseur pour expropriation, violation de la norme minimale de traitement et violation du traitement national découlaient des prétendus harcèlement et ingérence d’Oman dans les opérations de ses entreprises minières, qui ont finalement entraîné la résiliation par l’entreprise étatique des baux en question, et la confiscation des sites miniers par la police royale d’Oman. Le différend relevait de l’accord de libre-échange (ALE) Oman-États-Unis, entré en vigueur le 1er janvier 2009. Le demandeur cherchait à obtenir une indemnisation d’environ 560 millions USD.

Le contexte

Al Tamimi a réalisé son investissement en 2006 par le biais de deux baux pour l’extraction de calcaire conclus entre chacune de ses entreprises, Emrock et SFOH, et l’entreprise étatique omanaise Oman Mining Company LLC (OMCO). Seule Emrock a été régulièrement enregistrée à Oman. Par la suite, les ministères omanais des Finances et de l’Environnement octroyèrent les permis initiaux à Al Tamimi. Ces deux ministères lui rappelèrent également de respecter les limites de la zone d’extraction, et de restreindre ses activités à l’exploitation de calcaire. Al Tamimi a donc commencé ses opérations autour de la montagne Jebel Wasa en septembre 2007.

La relation entre Al Tamimi, OMCO et les ministères s’est pourtant rapidement détériorée. Le ministère de l’Environnement à émis plusieurs plaintes, avertissements et amendes contre Emrock, SFOH et OMCO, notamment du fait des prétendus prélèvements de matériau autour de Jebel Wasa de la part d’Al Tamini, de son utilisation de machines sans les permis requis, et de la non-obtention de permis pour les logements, et l’arrachage d’arbres. Le demandeur ne tint compte d’aucune de ces plaintes.

La situation a abouti à une décision d’OMCO de résilier l’accord avec Emrock, et de déclarer caduc l’accord avec SFOH compte tenu du non-enregistrement initial de l’entreprise à Oman. Un courrier adressé en juillet 2008 à Al Tamimi l’informait de ces décisions, et un deuxième courrier envoyé en février 2009 confirmait la résiliation du bail. Comme le demandeur poursuivit ses opérations, les ministères et OMCO émirent d’autres avertissements, et finalement, la police royale d’Oman procéda à l’arrestation d’Al Tamimi à la demande du ministère de l’Environnement pour les opérations non-autorisées alléguées.

Compétence ratione temporis : seul le bail Emrock-OMCO était couvert par l’ALE

Le tribunal entama une longue discussion portant sur sa compétence ratione temporis puisque l’ALE Oman-États-Unis n’entra en vigueur que le 1er janvier 2009, tandis que les deux baux furent conclus en 2006. L’ALE ne s’applique pas aux investissements réalisés avant son entrée en vigueur. Il s’agissait donc de déterminer si les baux étaient encore valables après le 1er janvier 2009.

S’agissant de l’accord entre Emrock et OMCO, le tribunal analysa les deux courriers de résiliation du bail. Il considéra que la première notification de résiliation adressée par OMCO en juillet 2008 n’était pas effective. Il remarqua en effet qu’OMCO avait continué de communiquer avec Emrock et le gouvernement omanais au sujet du bail après juillet 2008. En outre, le tribunal considéra que la notification de résiliation suivante envoyée en février 2009 remplaçait la notification précédente. Aussi, il estima que le bail entre Emrock et OMCO était encore en vigueur jusqu’en février 2009, et relevait donc de l’ALE Oman-États-Unis.

En revanche, s’agissant de l’accord entre SFOH et OMCO, le tribunal se déclara incompétent. Il estima que la déclaration d’OMCO était effective dès juillet 2008, et qu’OMCO avait le droit de considérer le bail comme nul et non avenu puisque SFOH ne s’était pas enregistrée ni n’avait obtenu de licence commerciale à Oman.

Le recours pour expropriation est rejeté

Al Tamimi avait dressé la liste des actions prises par Oman et ayant entraîné la perte intégrale de son investissement, présumant ainsi une expropriation indirecte rampante. L’élément central du recours pour expropriation était la résiliation des deux baux, qui avaient à l’origine donné le droit à l’investisseur d’opérer à Jebel Wasa. Ce droit cessa toutefois d’exister en février 2009, comme l’avait déjà déterminé le tribunal dans son analyse de la compétence. Al Tamimi argua que la résiliation des baux était illégale.

Le tribunal n’aborda pas le caractère illégal de la résiliation, puisque la question relevait du droit privé des contrats plutôt que du droit public international. En d’autres termes, le demandeur a perdu son investissement non du fait d’une expropriation souveraine, mais du fait d’un litige contractuel avec une partie qui agissait en sa capacité d’opérateur commerciale privé. En outre, le tribunal détermina que les actions prises après la résiliation du bail n’avaient pu interférer avec les droits d’Al Tamimi, puisque tout droit de propriété s’était éteint avec la résiliation du bail. Le tribunal décida donc de rejeter le recours pour expropriation.

La norme minimale de traitement : contenu et violation supposée

S’agissant du contenu de la norme minimale de traitement, l’ALE Oman-États-Unis fait précisément référence au droit coutumier international. Aussi, le tribunal analysa brièvement d’anciennes affaires abordant le contenu de la norme, principalement dans le contexte de l’ALENA (telles que SD Meyers c. le Canada et International Thunderbird c. le Mexique). Le tribunal réitéra qu’au titre du droit coutumier international, la norme minimale de traitement impose des critères relativement élevés pour établir une violation. Selon le tribunal, pour pouvoir établir une violation de la norme minimale de traitement au titre de l’ALE Oman-États-Unis, « le demandeur doit démontrer qu’Oman a agit au mépris flagrant et manifeste des principes fondamentaux d’équité, de cohérence, d’impartialité, de procédure régulière, ou de justice naturelle attendue de la part de tous les États au titre du droit coutumier international » (para. 390). Le tribunal souligna que cela n’était pas le cas lorsqu’il y avait une application erronée mineure des lois et réglementations d’un État. Cela est particulièrement vrai dans un contexte tel que celui de l’ALE Oman-États-Unis « où la conduite contestée concerne l’application ou l’exécution de bonne foi des lois et réglementations d’un État relatives à la protection de son environnement » (para. 390).

Al Tamimi argua également qu’Oman avait violé la prescription de proportionnalité en résiliant les baux, ainsi que par les mesures prises par la police. Le tribunal rejeta cet argument et considéra que la norme minimale de traitement au titre du droit coutumier n’inclut pas de prescription autonome de proportionnalité de la conduite d’un État qui équivaudrait en réalité à une obligation générale de proportionnalité.

Compte tenu des critères élevés pour établir la violation de la norme, le tribunal rejeta toutes les allégations d’Al Tamimi quant à une conduite injuste et à un manque de transparence des ministères omanais. Il souligna que même s’il avait pu y avoir quelques incohérences dans la manière dont les ministères avaient géré les permis, cela n’équivalait pas à un conduite « arbitraire manifeste » ou à « l’absence totale de transparence et de bonne foi » (para. 384).

Le tribunal rejeta également les arguments d’Al Tamimi concernant les mesures prises pour le contraindre à cesser ses opérations à Jebel Wasa, notamment son arrestation. D’après le tribunal, ces actions étaient pleinement conformes au droit national, et résultaient de la présence illégale d’Al Tamimi sur le lieu d’extraction après la résiliation du bail. Il rejeta donc le recours pour violation de la norme minimale de traitement.

Pas de violation du traitement national après la résiliation du bail

Le dernier recours d’Al Tamimi portait sur la violation supposée par Oman de la norme de traitement national inscrite dans l’ALE Oman-États-Unis. Le tribunal rappela que toute action prise par Oman après la résiliation du bail ne pouvait constituer une violation des droits de l’investisseur au titre du traité puisque l’investissement avait cessé d’exister dès la résiliation du bail. Le tribunal remarqua que dans tous les cas, son recours pour violation du traitement national ne serait pas retenu du fait de l’absence de preuves tangibles. Al Tamimi se fondait simplement sur une discussion portant sur d’autres carrières dans la région qu’il avait eu avec l’opérateur d’une carrière voisine.

Tous les recours sont rejetés ; Al Tamimi condamné à rembourser 75 % des frais d’Oman

Compte tenu de ses délibérations précédentes, le tribunal rejeta tous les recours d’Al Tamimi, et lui ordonna de payer ses propres frais juridiques et de rembourser à Oman 75 % des coûts de l’arbitrage, et de ses frais et dépenses juridiques.

Notes: Le tribunal était composé de David A. R. Williams (président nommé par les parties, de nationalité néozélandaise), de Charles N. Brower (nommé par le demandeur, de nationalité étasunienne) et de Christopher Thomas (nommé par le défendeur, de nationalité canadienne). La décision du 3 novembre 2015 est disponible sur http://www.italaw.com/sites/default/files/case-documents/italaw4450.pdf.

Un tribunal du CIRDI se déclare incompétent dans une affaire contre la Macédoine, et ordonne à l’investisseur de rembourser au pays 80 % de ses frais juridiques

Guardian Fiduciary Trust Ltd, f/k/a Capital Conservator Savings & Loan Ltd c. l’ancienne République yougoslave de Macédoine, Affaire CIRDI n° ARB/12/31

Inaê Siqueira de Oliveira[*]

Dans une décision datée du 22 septembre 2015, un tribunal du Centre international pour le règlement des différends relatifs aux investissements (CIRDI) s’estima incompétent pour entendre une affaire lancée par Guardian Fiduciary Trust Ltd (Guardian) contre la Macédoine au titre du traité bilatéral d’investissement (TBI) Pays-Bas-Macédoine. Le tribunal conclut que Guardian n’avait pas réussi à démontrer qu’il était effectivement citoyen des Pays-Bas au titre de l’article 1(b)(iii) du TBI.

Le contexte et les recours

Guardian est une société fiduciaire qui offre également des services financiers, constituée au titre du droit néozélandais, et implantée en Macédoine depuis 2007. En août 2009, suite à une enquête pour blanchiment d’argent lancée aux États-Unis, les autorités macédoniennes ont arrêté l’un des directeurs de Guardian et émis un communiqué de presse dévoilant le nom de l’entreprise et celui du directeur arrêté.

Aux dires de Guardian, la Macédoine savait ou aurait dû savoir que les allégations de blanchiment d’argent étaient fausses et que les mesures prises par le pays – notamment les déclarations faites à la presse – ont forcé Guardian à changer de nom ainsi que le siège de ses opérations, causant « d’importants dommages à ses opérations » (para. 4). Guardian avait fait une demande d’indemnisation de ses pertes alléguées de plus de 600 millions USD, demande ramenée par la suite à 20 millions USD.

À la demande de la Macédoine, le tribunal accepta de bifurquer la procédure, suspendant l’examen quant au fond pour se prononcer à titre préliminaire sur l’une des objections de la Macédoine à la compétence : savoir si Guardian remplissait les critères de nationalité au titre du TBI.

Résumé des recours

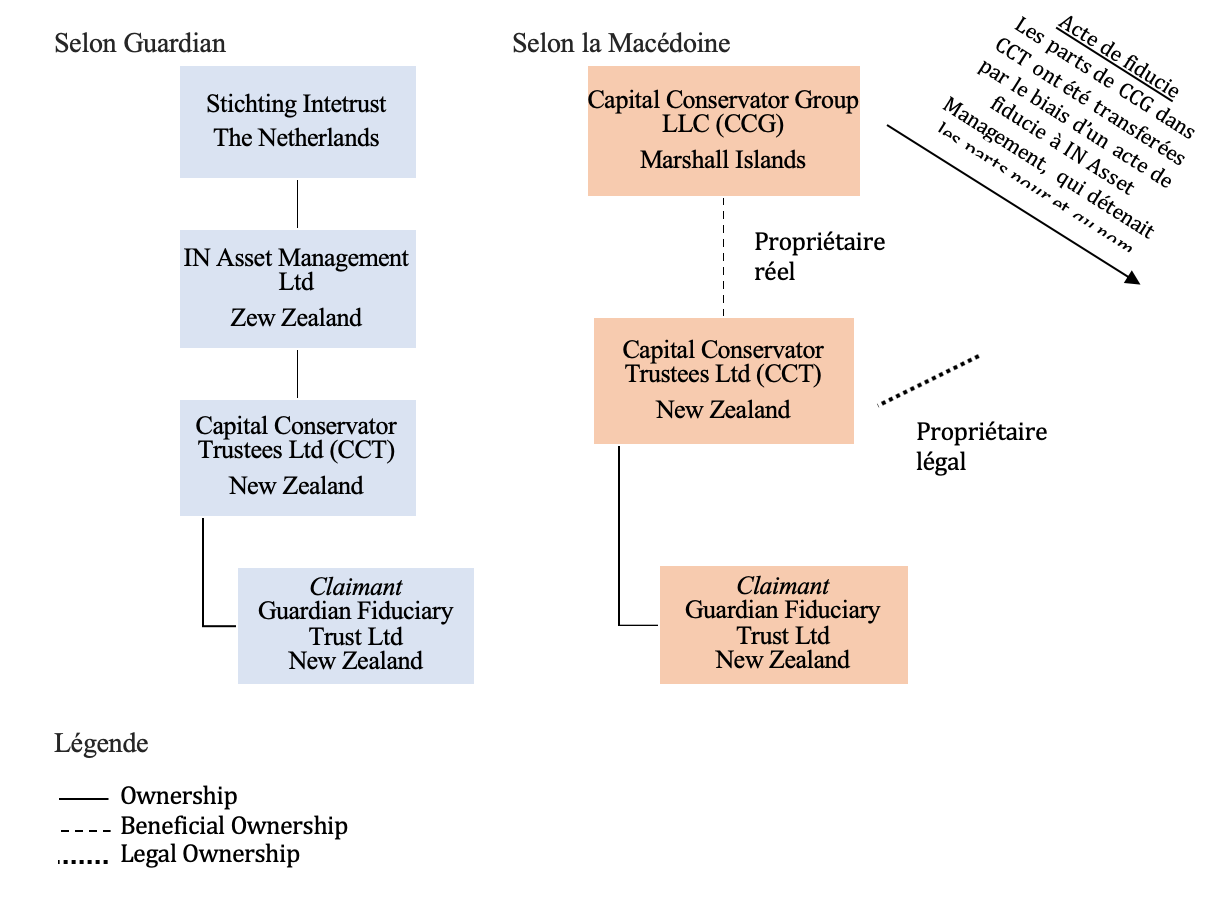

Dans son exception d’incompétence, la Macédoine argüait que Guardian n’était pas citoyen des Pays-Bas au titre de l’article 1(b)(iii) du TBI puisqu’elle était indirectement contrôlée par Capital Conservator Group LLC (CCG), constituée au titre du droit des Îles Marshall.

De son côté, Guardian affirmait être citoyenne néerlandaise au titre du TBI, puisqu’elle était indirectement contrôlée par Stichting Intetrust, une fondation néerlandaise. Le fait que la société Guardian fut détenue par Capital Conservator Trustees Ltd (CCT), elle-même détenue par IN Asset Management, deux entreprises néozélandaises, n’était pas pertinent en l’espèce puisqu’une personne morale constituée au titre du droit néerlandais se trouvait au bout de la chaîne de propriété.

Pour résumer, selon les parties, la structure corporative de Guardian peut être illustrée comme suit :

La structure corporative de Guardian

Interprétations contradictoires du terme « contrôlée » au titre de l’article (1)(b)(iii) du TBI

Interprétations contradictoires du terme « contrôlée » au titre de l’article (1)(b)(iii) du TBI

Dans sa partie pertinente, l’article 1(b)(iii) du TBI prévoit que « le terme « citoyen » recouvre […] les personnes morales qui ne sont pas constituées au titre du droit de l’État contractant, mais contrôlées, directement ou indirectement, par une personne physique telle que définie à l’alinéa (i) ou par une personne morale telle que définie à l’alinéa (ii) » (italique ajoutée). Les parties ont présenté des interprétations contradictoires du sens du terme « contrôlées ».

La Macédoine affirmait que le terme « contrôlées » exigeait non seulement des preuves de propriété, mais également des preuves de l’exercice d’un contrôle actif des activités de Guardian. Selon le pays, la simple propriété légale des parts, par exemple, ne suffit pas à établir le contrôle en l’absence de preuves de l’exercice d’un contrôle.

En revanche, Guardian arguait que « contrôlée » faisait référence à la capacité juridique du contrôle plutôt qu’au fait de contrôler. À son sens, la propriété était suffisante pour établir le contrôle.

S’agissant de l’interprétation de cet article, le tribunal reconnu initialement que « la propriété implique généralement le droit ou la capacité juridique d’exercer un contrôle » (para. 131). Il souligna toutefois que la question du contrôle était particulièrement complexe en l’espèce, compte tenu de l’existence d’un acte de fiducie entre IN Asset Management et CCG, entreprise des Îles Marshall.

Le tribunal se penche sur la structure corporative de Guardian

La Macédoine s’opposait à ce que Guardian soit reconnue comme citoyenne des Pays-Bas principalement du fait de l’acte de fiducie du 1er octobre 2008. Au titre de cet acte, IN Asset Management, le troisième élément de la chaîne de propriété, détenait des parts dans CCT (qui détenait directement Guardian) en tant qu’administrateur pour et au nom de CCG, entreprise des Îles Marshall. Compte tenu de l’existence de l’acte, la Macédoine affirmait que IN Asset Management détenait juridiquement CCT en tant que prête-nom fiduciaire agissant uniquement en sa capacité professionnelle, et que CCG conservait la propriété réelle.

Guardian ne nia pas que CCG fût le propriétaire réel de CCT. Elle n’était en revanche pas d’accord quant au fait que l’acte était pertinent pour l’évaluation de la compétence par le tribunal. À son sens, le rôle de CCG dans cette structure corporative était passif, et IN Asset Management, en tant que propriétaire réelle de CCT, contrôlait les parts et détenait le droit de vote. Et puisque IN Asset Management était elle-même contrôlée par Stichting Intetrust, Guardian affirma être citoyenne des Pays-Bas.

Dans son analyse, le tribunal remarqua que les termes de l’acte de fiducie ne faisaient pas référence à la direction et au contrôle des activités commerciales de CCT ou à l’exercice du droit de vote. Selon le tribunal, cela impliquait que l’acte laissait la possibilité pour que le contrôle de CCT fut exercé par IN Asset Management ou, indirectement, par Stichting Intetrust. Le tribunal en conclut donc que la question du contrôle revenait finalement à prouver si Guardian était effectivement contrôlée par Stichting Intetrust.

Guardian ne réussi pas à présenter des preuves concluantes de son contrôle par Stichting Intetrust

Guardian n’a présenté qu’une seule preuve de son contrôle par Stichting Intetrust – une déclaration sur l’honneur de Nicolaas Francken, l’un des dirigeants de Stichting Intetrust, affirmant que l’actionnaire majoritaire final de CCT était Stichting Intetrust. Le tribunal considéra que cette déclaration ne présentait pas suffisamment de détails quant à la manière dont le contrôle, et notamment le droit de vote, était exercé dans les faits.

L’absence de preuve incita le tribunal à conclure que Guardian n’était pas citoyenne néerlandaise au sens de l’article 1(b)(iii) du TBI. Aussi, celui-ci rejeta l’affaire pour absence de compétence.

Remboursement des dépenses de la Macédoine

La décision reconnait que la pratique des tribunaux du CIRDI quant à la distribution des coûts « n’est pas pleinement cohérente » (para. 149), état de fait qui résulte de l’importante marge discrétionnaire dont les tribunaux jouissent au titre de l’article 61(2) de la Convention du CIRDI. En faisant exercice de ce pouvoir discrétionnaire, la décision fait référence au fait que le principe des « dépens suivent le sort de l’instance » est approprié compte tenu des circonstances de l’affaire, même si elle n’explique pas quelles sont ces circonstances.

Le tribunal ordonna à Guardian de rembourser 80 pour cent des frais et dépenses juridiques de la Macédoine. Cette décision donna lieu à un remboursement de 1 072 708 USD et de 32 800 £. Le tribunal intima également aux parties de partager les frais de l’arbitrage.

Remarque : Le tribunal du CIRDI était composé de Veijo Heiskanen (président, nommé par le Secrétaire-général du CIRDI, de nationalité finnoise), d’Andreas Bucher (nommé par le demandeur, de nationalité suisse) et de Brigitte Stern (nommée par le défendeur, de nationalité française). La décision est disponible sur http://www.italaw.com/sites/default/files/case-documents/italaw4447.pdf.

Quiborax reçoit 50 millions USD contre la Bolivie, soit un tiers de sa demande initiale

Quiborax S.A. et Non-Metallic Minerals S.A. c. l’État plurinational de Bolivie, Affaire CIRDI n° ARB/06/2

Martin Dietrich Brauch[*]

Le 16 septembre 2015, un tribunal du Centre international pour le règlement des différends relatifs aux investissements (CIRDI) a condamné la Bolivie à payer environ 50 millions USD d’indemnisation pour l’expropriation d’un investissement minier. Les demandeurs étaient une entreprise chilienne Quiborax S.A. (Quiborax), et Non-Metallic Minerals S.A. (NMM), enregistrée en Bolivie, détenue à majorité et créée par Quiborax pour investir dans l’extraction d’uléxite en Bolivie.

Le contexte et les recours

Le Gran Salar de Uyuni, un salar situé dans la région bolivienne de Potosí, est une réserve depuis 1965. La loi bolivienne n° 1854 de 1998 (Ley Valda) a réduit la taille de la réserve, et plusieurs concessions minières ont été demandées et octroyées sur l’ancien territoire de la réserve. Entre 2001 et 2003, Quiborax a acquis 11 concessions minières, transférées à NMM.

Les communautés locales étaient contre l’établissement de concessions minières dans cette zone. Cela a incité les représentants de Potosí à présenter un projet de loi visant à faire annuler la Ley Valda et à transférer les concessions à l’État. En conséquence, la loi n° 2564 a été promulguée en décembre 2003, abrogeant la Ley Valda. La nouvelle loi autorisait également l’exécutif à réaliser un audit des concessions octroyées au titre de la Ley Valda, et à annuler les droits miniers des concessionnaires qui étaient passibles de sanctions ; elle restituait en outre les concessions et les ressources non-métalliques à l’État.

Compte tenu des irrégularités fiscales et douanières mises au jour grâce aux audits, la Bolivie a révoqué toutes les concessions minières de NMM par le décret n° 27 589 du 23 juin 2004 (le décret de révocation). Conformément au décret, NMM remit l’exploitation des concessions à l’administration de Potosí dans les 30 jours suivants la révocation. La légalité du décret de révocation a plus tard été contestée, puisque le code minier prévoyait l’annulation des concessions minières, mais pas leur révocation. Pour tenter de remédier à la situation, la Bolivie abrogea le décret de révocation en décembre 2005, et annula dans le même temps les concessions.

Un mois après le décret de révocation, Quiborax et NMM demandèrent des consultations au titre du TBI Bolivie-Chili, et déposèrent finalement une demande d’arbitrage le 4 octobre 2005 ; la procédure débuta en décembre 2007. Les entreprises arguaient entre autres que le décret de révocation expropriait directement l’investissement de NMM (les concessions) et indirectement l’investissement de Quiborax (ses parts dans NMM), et que l’expropriation était abusive. Elles réclamaient une indemnisation de 146 848 827 USD, plus les intérêts composés, et 4 millions USD pour dommages moraux.

Le tribunal détermine que des actes illicites commis pendant l’exploitation d’un investissement n’empêchent pas un investisseur de bénéficier des garanties au titre du TBI

La Bolivie objecta que les investissements ne pouvaient bénéficier de la protection du TBI puisqu’ils n’avaient pas été réalisés ni exploités conformément au droit bolivien. Le tribunal affirma que « l’illégalité continue » dans l’exploitation de l’investissement ne pouvait affecter la disponibilité des protections du TBI. Et s’agissant de l’allégation d’une « illégalité continue », le tribunal rappela sa décision juridictionnelle selon laquelle les investissements avaient été réalisés conformément au droit bolivien. Et les nouvelles preuves de l’acquisition illégales des investissements apportées par la Bolivie furent jugées peu concluantes par le tribunal.

La Bolivie arguait également que les concessions étaient illégales et nulles dès le départ, et donc que les investisseurs ne disposaient d’aucun droit susceptible d’être protégé. Mais le tribunal s’opposa à cet argument. Il détermina que « l’annulation […] était une tentative postérieure de la Bolivie d’améliorer sa défense dans le présent arbitrage, et non pas un exercice de bonne foi des pouvoirs de police de la Bolivie » (para. 139). En outre, après examen du droit bolivien, le tribunal détermina que les irrégularités alléguées soit n’existaient pas soit n’étaient pas suffisantes pour motiver une annulation.

Le tribunal considère que l’expropriation est abusive en dépit des intérêts publics en jeu

Le tribunal ne fut pas convaincu que les irrégularités fiscales et douanières présentées comme ayant motivées le décret de révocation avaient réellement eu lieu. Et même si c’était le cas, le tribunal estima que la révocation n’était pas justifiée au titre du droit bolivien. Puisque les demandeurs ne furent pas informés de la réalisation des audits et n’eurent pas non plus accès aux informations connexes, le tribunal détermina que l’acte de révocation n’avait pas été mené de manière régulière, comme l’exigent le droit international et la législation bolivienne.

Faisant sienne la norme d’expropriation directe énoncée dans l’affaire Burlington c. Équateur, sur laquelle se fondait le demandeur, le tribunal détermina que le décret de révocation avait entrainé la privation permanente de l’investissement des demandeurs, sans que cela ne soit justifié par l’exercice légitime des pouvoirs de police de la Bolivie. Il fit donc droit au recours selon lequel le décret de révocation expropriait directement l’investissement de NMM dans les concessions.

Le tribunal examina également le recours du demandeur selon lequel le décret de révocation expropriait indirectement les parts de Quiborax dans NMM. Selon lui, puisque les concessions semblaient être les seules activités de NMM, sans elles les parts de l’entreprise étaient « virtuellement sans valeur » (para. 239), entrainant l’expropriation indirecte de l’investissement de Quiborax dans NMM.

Essentiellement sur la base de rapports des média expliquant que le public considérait que les activités minières des demandeurs équivalaient au pillage de la richesse nationale par des investisseurs chiliens, le tribunal estima qu’il y avait des preuves accablantes d’une intention discriminatoire à l’encontre de NMM du fait de la nationalité chilienne de Quiborax. En outre, il avait déjà déterminé que l’expropriation n’avait pas été menée dans le respect du droit, et que les demandeurs n’avaient manifestement pas été indemnisés. Aussi, le tribunal conclut que l’expropriation était abusive au titre du TBI.

Même si le tribunal s’en remit « au droit souverain de la Bolivie de déterminer ce qui était dans l’intérêt public national » et accepta que « la Bolivie ait pu avoir un intérêt légitime dans la protection de la réserve fiscale du Gran Salar de Uyuni » (para. 245), il estima que cela n’était pas pertinent puisqu’il avait déjà déterminé pour d’autres raisons que l’expropriation était abusive.

La révocation et l’annulation postérieure violent la norme TJE

Sans réaliser une analyse trop poussée et sans déterminer si le traitement juste et équitable (TJE) du TBI correspondait à la norme minimale au titre du droit international, le tribunal considéra que même au titre d’une norme plus exigeante, la révocation des concessions violait le droit international, puisqu’elle était discriminatoire et injustifiée au regard du droit national.

Rappelant encore une fois que l’annulation semblait être une stratégie visant à légaliser la révocation lorsque le décret de révocation fut remis en cause, le tribunal conclut que l’annulation violait également le TJE.

Le tribunal rejette les recours relatifs au jugement déclaratoire et aux dommages moraux

Les demandeurs alléguaient que la Bolivie avait commis des actes de harcèlement après l’expropriation – principalement en lançant des procédures pénales à l’encontre des actionnaires des demandeurs – et que ces actes violaient la norme TJE et la clause de non-dépréciation du TBI. Le tribunal ne trouva cependant pas suffisamment de preuves d’une telle conduite. Il rejeta également les allégations des demandeurs selon lesquelles la Bolivie, par sa conduite pendant la procédure d’arbitrage, violait plusieurs dispositions de la Convention du CIRDI et son devoir de bonne foi. Le tribunal rejeta donc la demande des demandeurs en faveur d’un jugement déclaratoire.

En outre, le tribunal considéra que les 4 millions USD réclamés par les demandeurs à titre de dommages moraux visaient à réparer les dommages non-matériels découlant du harcèlement supposé postérieur à l’expropriation. Mais puisqu’il avait déjà rejeté ces violations supposées, il détermina que le recours pour dommages moraux était infondé.

La valeur de la réparation intégrale est calculée grâce à la méthode de l’actualisation des flux de trésorerie, à la date de la décision

Conformément au droit international coutumier, et comme l’expliquent l’affaire Chorzów et les articles de la Commission du droit international (CDI) sur la responsabilité de l’État pour fait internationalement illicite, le tribunal détermina que les demandeurs avaient le droit à une réparation intégrale. En l’espèce, il considéra qu’il n’y avait pas de facteurs atténuants pertinents.

Les parties acceptèrent que la réparation devait refléter la juste valeur marchande de l’investissement. Toutefois, s’agissant du calcul, les demandeurs étaient favorables à la méthode de l’actualisation des flux de trésorerie, tandis que la Bolivie préférait tenir compte des montants nets investis. Le tribunal se rangea du côté des demandeurs, remarquant que la méthode de l’actualisation des flux de trésorerie est largement acceptée, est mentionnée dans les Principes directeurs pour le traitement des investissements étrangers de la Banque mondiale, et a été utilisée par de nombreux tribunaux d’investissement. Il décida d’évaluer la juste valeur marchande des concessions minières, le principal actif d’NMM, et détermina que l’historique des opérations et la rentabilité probable des activités minière d’NMM justifiaient l’usage de cette méthode.

Les demandeurs maintenaient que l’indemnisation devait être calculée à la date de la sentence arbitrale, tandis que la Bolivie arguait qu’elle devait être calculée à la date d’expropriation. Après un examen attentif des communications des parties et du raisonnement de l’affaire Chorzów, la majorité du tribunal décida de quantifier les pertes à la date de la décision, considérant que l’expropriation était abusive à plusieurs titres, et pas seulement du fait de l’absence d’indemnisation. Pour soutenir sa décision, la majorité cita d’autres tribunaux d’investissement, des instances de décision et des chercheurs ayant adopté la même approche. Brigitte Stern, l’arbitre nommé par la Bolivie, élabora une opinion divergente partielle, présentant des raisons juridiques et économiques justifiant, à son sens, et quelques soient les circonstances, un calcul à la date d’expropriation.

Les dommages et les coûts

Compte tenu d’une série de paramètres et des flux de trésorerie que les réserves d’uléxite auraient générées si les concessions n’avaient pas été expropriées, le tribunal accorda des dommages de 48 619 578 millions USD. Il accorda également des intérêts, composés annuellement, au taux LIBOR à un an plus deux pour cent. La Bolivie fut condamnée à payer la moitié des frais d’arbitrage des demandeurs, et le tribunal ordonna à chacune des parties de payer ses propres frais et dépenses juridiques.

Remarque : Le tribunal du CIRDI était composé de Gabrielle Kaufmann-Kohler (présidente, nommée par le président du conseil administratif du CIRDI, de nationalité suisse), de Marc Lalonde (nommé par les demandeurs, de nationalité canadienne) et de Brigitte Stern (nommée par le défendeur, de nationalité française). La décision est disponible sur http://www.italaw.com/sites/default/files/case-documents/italaw4389.pdf. L’opinion divergente partielle Brigitte Stern est disponible sur http://www.italaw.com/sites/default/files/case-documents/italaw4388.pdf.

Auteurs

Inaê Siqueira de Oliveira est étudiante en droit à l’Université fédérale de Rio Grande do Sul au Brésil.

Stefanie Schacherer est doctorante et assistante d’enseignement et de recherche à la faculté de droit de l’Université de Genève.

Matthew Levine est avocat au Canada et contributeur du programme Investissement étranger et développement durable de l’IISD.

Martin Dietrich Brauch est conseiller en droit international et travaille au Brésil pour le programme Investissement étranger et développement durable à l’IISD.