Sentences et Decisions

Un tribunal du CIRDI décide à l’unanimité de rejeter un recours en expropriation compte tenu de l’absence de consentement écrit à l’arbitrage de la Papouasie-Nouvelle-Guinée

PNG Sustainable Development Program Ltd. c. l’État indépendant de Papouasie-Nouvelle-Guinée, Affaire CIRDI n° ARB/13/33

Marquita Davis [*]

Dans une décision datant du 5 mai 2015, un tribunal du Centre international pour le règlement des différends relatifs aux investissements (CIRDI) rejetait le recours de PNG Sustainable Development Program Ltd. (PNGSDP) contre la Papouasie-Nouvelle-Guinée fondé sur une allégation d’expropriation illégale. Selon le tribunal, la Papouasie-Nouvelle-Guinée n’avait pas donné son consentement écrit à l’arbitrage des recours au titre de la Convention du CIRDI.

Le contexte et les recours

Le différend portait sur l’investissement allégué de PNGSDP dans Ok Tedi, une mine de cuivre et d’or à ciel ouvert située en Papouasie-Nouvelle-Guinée. PNGSDP détenait la majorité de l’entreprise papouasienne qui disposait d’une concession minière pour la mine d’Ok Tedi.

En septembre 2013, la Papouasie-Nouvelle-Guinée a promulgué la dixième convention minière complémentaire d’Ok Tedi, qui visait à annuler toutes les parts détenues par PNGSDP dans la mine, et à en émettre de nouvelles à l’État. PNGSDP prétendait que la promulgation de cette loi équivalait à une expropriation abusive sans indemnisation, et a entamé un arbitrage en décembre 2013, sur la base de deux lois nationales papouasiennes : la loi sur la promotion de l’investissement (LPI) de 1992, et la loi sur la convention pour le règlement des différends relatifs aux investissements (LCDI) de 1992. L’entreprise avançait également des violations de la norme de traitement juste et équitable, de la garantie du libre transfert des capitaux, de la norme relative à la protection et la sécurité intégrales, de la norme du traitement national, entre autres violations des deux lois.

Compétence : la Papouasie-Nouvelle-Guinée a-t-elle « consenti pas écrit » à l’arbitrage du CIRDI ?

Dans le cadre des recours de PNGSDP, la question préliminaire consistait à savoir si le pays avait « consenti par écrit » à l’arbitrage, prescription juridique au titre de l’article 25 de la Convention du CIRDI (para. 44). PNGSDP avançait que cette prescription était remplie puisque l’article 39 de la LPI, pris séparément ou conjointement avec l’article 2 de la LCDI, constituait une offre permanente de la Papouasie à l’arbitrage des différends relatifs aux investissements au titre du CIRDI.

L’article 39 de la LPI indique : « La loi sur la convention pour le règlement des différends relatifs aux investissements de 1978, qui met en œuvre [la Convention du CIRDI], s’applique, conformément à ses dispositions, aux différends portant sur l’investissement étranger » (para. 46). L’article 2 de la LCDI prévoit : « Un différend ne sera pas envoyé devant le Centre [le CIRDI] à moins que le différend ne soit fondamental à l’investissement lui-même » (para. 47).

La Papouasie-Nouvelle-Guinée argua qu’aucune des deux dispositions ne constituait un « consentement écrit » au titre des normes juridiques nationales ou internationales : l’article 39 de la LPI indiquait simplement que la LCDI « s’appliquait, conformément à ses dispositions ».

Les parties n’étaient pas d’accord quant aux normes interprétatives que le tribunal devait utiliser pour examiner les dispositions contestées.

Le pays affirmait qu’une interprétation littérale de la LPI et de la LCDI était appropriée au titre du droit tant national qu’international, et demandait au tribunal d’examiner le « sens grammatical et ordinaire des mots » (para. 52). En outre, il considérait que le tribunal devait adopter une approche restrictive, arguant que le consentement écrit de l’État à l’arbitrage devait être « clair et sans ambigüité » (para. 56).

PNGSDP contra qu’il était plus exact d’interpréter l’article 39 de la LPI comme dans l’affaire SPP c. l’Égypte, où le tribunal affirmait que les instruments juridiques devaient être interprétés de manière « ni trop restrictive ni trop large, mais plutôt de manière objective et de bonne foi » (para. 108). L’entreprise invoqua le principe de l’effet utile de l’interprétation des traités, qui affirme qu’un texte devrait être lu de manière à pouvoir attribuer une raison et un sens à chaque mot du texte (para. 252). PNGSDP a également proposé une approche très similaire à celle de la Convention de Vienne, qui permettrait au tribunal d’utiliser d’autres facteurs interprétatifs, tels que la bonne foi, l’objet et le but de la soi-disant déclaration unilatérale de la Papouasie dans sa législation nationale sur l’investissement, les circonstances autour de la déclaration, et la conduite ultérieure du pays pouvant en préciser le sens. Faisant de nouveau référence à l’affaire SPP, PNGSDP affirma également que les documents officiels de promotion des investissements, en particulier les déclarations figurant sur les sites Internet de l’autorité papouasienne de promotion des investissements et de son ambassade aux États-Unis, devait être utilisés pour interpréter la législation nationale en la matière.

Le tribunal se rangea du côté de PNGSDP et était d’accord avec la décision du tribunal de l’affaire SPP selon laquelle les instruments juridictionnels doivent être interprétés de manière objective et neutre, plutôt que de manière large ou restrictive. Il détermina qu’il était reconnu que l’on ne pouvait préjuger de la compétence du tribunal au titre de la Convention du CIRDI, et qu’il n’y a pas plus grande exigence de la preuve que celle d’un accord à l’arbitrage. Il conclut que la norme de la preuve est, dans la plupart des cas, « la prépondérance de la preuve ou un équilibre de probabilités » (para. 255). Le tribunal considéra également que « l’historique législatif des dispositions et les documents de promotion des investissements faisaient partie du contexte pertinent dans lequel la législation avait été adoptée et comprise » (para. 274).

Selon le tribunal, lorsque la législation nationale a à la fois des effets au plan national et au plan international, les dispositions législatives sont de nature « hybride », et doivent donc être interprétées d’un point de vue hybride, tenant à la fois compte du droit national et du droit international. Lorsque les deux sources s’opposent, ce sont en général les principes du droit international qui prévalent, même si cela doit être déterminé au cas par cas. Le tribunal était également d’accord avec PNGSDP pour dire que le principe de l’effet utile de l’interprétation législative s’appliquait à l’interprétation des dispositions « hybrides ». Il conclut que, bien que l’interprétation par un État de sa propre législation a « incontestablement un poids considérable, elle ne suffit pas à définir la décision du Tribunal quant à sa propre compétence » (para. 273).

Après avoir examiné l’article 39 de la LPI, le tribunal conclut que « le sens naturel et ordinaire [de la clause] constitue une déclaration selon laquelle les dispositions – toutes les dispositions – de la LCDI s’appliquent aux investissements étrangers » (para. 286). Aussi, l’article 39 ne peut vraisemblablement pas être interprété comme satisfaisant à la prescription spécifique du consentement écrit à la compétence du CIRDI au titre de l’article 25 de la Convention du CIRDI.

S’agissant de l’article 2 de la LCDI, le tribunal détermina que la disposition prévoyait clairement que le consentement futur serait nécessaire pour soumettre des recours au CIRDI. Il décida ensuite qu’aucune autre disposition de la LCDI ne constituait le consentement écrit de l’État à la compétence du CIRDI.

Le tribunal a refusé de se fonder sur les affaires Brandes Investment Partners c. le Venezuela, CEMEX c. le Venezuela, ConocoPhillips c. le Venezuela et SPP c. l’Égypte invoquées par les parties pour interpréter les dispositions, car celles-ci portaient sur des dispositions législatives différentes contenant un libellé distinct, et ne permettaient donc pas d’interpréter ce qui constituait le consentement écrit en l’espèce.

Bien que le tribunal considéra que le principe de l’effet utile pouvait s’appliquer à l’interprétation des dispositions, il rejeta l’argument de PNGSDP selon lequel l’article 39 de la LPI devait être lu comme « entrainant l’application de fait de la Convention du CIRDI au différend » (para. 306). Même s’il admit qu’il fallait tenir compte des déclarations des États, et que les interprétations créant la redondance ou l’inutilité de certains sens ou dispositions devraient être évitées, il convint avec la Papouasie-Nouvelle-Guinée que l’effet utile ne l’autorisait pas à réécrire les dispositions législatives. L’intention et la bonne foi des parties sont essentielles, tandis que l’effet utile « joue un rôle subsidiaire dans la détermination de l’intention » (para. 307). Le tribunal a fait la distinction entre les déclarations unilatérales des États, des affaires impliquant des traités bilatéraux négociés, affirmant que dans certains cas, la législation d’un État ne peut être qu’une « simple confirmation » (para. 309). Ici, le tribunal raisonna que la LPI visait à détailler le régime législatif général de l’État régissant les investissements étrangers. C’est pourquoi « il est utile de rappeler au lecteur (notamment les investisseurs et les tribunaux) qu’une loi promulguée antérieurement continue d’être en vigueur et d’avoir des effets » (para. 312).

Aussi, le tribunal détermina que la formulation de l’article 39 de la LPI, même en combinaison de l’article 2 de la LCDI, était insuffisante pour établir « le consentement écrit » de la Papouasie-Nouvelle-Guinée à l’arbitrage des recours au titre du CIRDI. Le tribunal a rejeté l’affaire du fait de son absence de compétence, et a ensuite refusé d’examiner d’autres objections juridictionnelles. Chacune des parties a été condamnée à payer ses propres frais de représentation et de se partager les coûts de l’arbitrage.

Remarques : Le tribunal était composé de Gary Born (président, nommé par le président du conseil administratif, de nationalité étasunienne), de Michael Pryles (nommé par le demandeur, de nationalité australienne, et de Duncan Kerr (nommé par le défendeur, de nationalité australienne). La décision est disponible sur http://www.italaw.com/sites/default/files/case-documents/italaw4257.pdf.

Les obligations souveraines ne sont pas couvertes, malgré la définition large de « l’investissement » contenue dans le TBI Grèce-Slovaquie ; le tribunal rejette les recours contre la Grèce

Poštová Banka, a.s. et Istrokapital SE c. la République hellénique, Affaire CIRDI n° ARB/13/8

Martin Dietrich Brauch [*]

Le 9 avril 2015, un tribunal du Centre international pour le règlement des différends relatifs aux investissements (CIRDI) a rejeté, en raison de son absence de compétence, une affaire contre la Grèce portant sur la dégradation des obligations d’État grecques (OEG) suite à la crise économique dans le pays.

Les demandeurs étaient Poštová banka, a.s. (Poštová banka), une banque slovaque, et Istrokapital SE (Istrokapital), une entreprise de droit chypriote. Poštová banka avait acquis en 2010 des OEG pour un total de 504 millions d’euros par le biais de diverses transactions ; Istrokapital détenait des parts dans Poštová banka. La détérioration de la situation économique de la Grèce, et la dégradation de la note des OEG par les agences de cotation ont incité les demandeurs à lancer un arbitrage le 3 mai 2013 au titre des Traités bilatéraux d’investissement (TBI) Slovaquie-Grèce et Chypre-Grèce.

Les objections juridictionnelles de la Grèce

La Grèce s’opposait à la compétence ratione materiae, personnelle et temporelle du tribunal ; elle avançait également que les recours devaient être rejetés pour abus de procédure, et que le tribunal n’avait pas compétence sur les recours rendus possibles par la clause parapluie. Le tribunal a d’abord examiné la double objection de la Grèce à la compétence ratione materiae du tribunal, portant sur les recours d’Istrokapital au titre du TBI Chypre-Grèce, et les recours de Poštová banka au titre du TBI Slovaquie-Grèce.

Istrokapital au titre du TBI Chypre-Grèce : il s’agit d’un « investissement indirect » qui n’est pas protégé

Istrokapital arguait avoir réalisé un investissement indirect dans les OEG par le biais de sa participation dans Poštová banka, et que cet investissement – et non sa participation dans Poštová banka – était protégé par le TBI Chypre-Grèce. La Grèce s’opposa à la compétence du tribunal au motif qu’Istrokapital elle-même ne disposait pas d’un investissement au titre du TBI Chypre-Grèce et ne pouvait fonder la compétence sur les OEG de Poštová banka.

Le tribunal a largement examiné la jurisprudence pour voir si les actionnaires avaient des droits sur les actifs des entreprises dans lesquelles ils détiennent des parts, notamment les affaires HICEE B.V. c. Slovaquie, ST-AD GmbH c. Bulgarie, El Paso c. Argentine, BG c. Argentine, Urbaser c. Argentine, CMS c. Argentine, et Paushok c. Mongolie. Selon lui, ces décisions établissent que, si « un actionnaire dans une entreprise enregistrée dans l’État hôte peut intenter un recours contre les mesures prises à l’encontre des actifs de cette entreprise qui réduisent la valeur des parts du demandeur », l’actionnaire ne dispose pas du « statut permettant de lancer un recours pour les actifs de l’entreprise locale, puisqu’il n’a pas de droits juridiques sur ces actifs » (para. 245).

Puisqu’Istrokapital cherchait à établir la compétence du tribunal sur son investissement indirect, mais ne l’avait pas convaincu qu’elle disposait de droits sur les actifs de Poštová banka protégés par le TBI, le tribunal rejeta l’ensemble des recours d’Istrokapital pour absence de compétence.

Poštová banka au titre du TBI Slovaquie-Grèce : le tribunal élabore son interprétation pour déterminer si les OEG sont reconnues comme des « investissements »

Les parties n’étaient pas d’accord quant à l’interprétation du terme « investissement » au titre de la Convention du CIRDI et du TBI Slovaquie-Grèce, orientée par la Convention de Vienne sur le droit des traités (CVDT), et quant au fait de savoir si les OEG de la Poštová banka étaient couvertes par la définition de « l’investissement ».

Le tribunal a d’abord analysé la manière dont les OEG avaient été émises par la Grèce, et acquises par Poštová banka. Il remarqua notamment que Poštová banka avait acquis ses OEG non pas lors de leur émission initiale, mais sur le marché secondaire, et les avait déposées chez Clearstream Banking Luxembourg (Clearstream), un dépositaire universel. Il examina ensuite si les intérêts de Poštová banka dans les OEG étaient considérés comme des « investissements » au titre de l’article 1(1) du TBI Slovaquie-Grèce.

Si « l’investissement » est défini comme « tout type d’actif », quel est l’objet de la liste indicative ?

Selon les demandeurs, leurs intérêts étaient couverts par la large définition de « l’investissement » contenue dans le chapeau de l’article 1(1) (« L’investissement est défini comme tout type d’actif et inclut en particulier, mais non exclusivement : […] ») et dans les références aux « emprunts » ou aux « créances » dans la section (c). Selon eux, l’investissement n’avait pas de véritable sens au titre du droit international. La Grèce n’était pas d’accord, et maintenait que le terme a un sens véritable, et que le tribunal ne devrait pas chercher une définition spéciale au titre du traité.

Le tribunal considéra que si la définition de « l’investissement » au titre du TBI est large (tout type d’actif), cela ne signifie pas que toutes les catégories d’actifs sont considérées comme des « investissements », ni qu’une catégorie ne peut être exclue que par mention expresse. Il détermina que « les tribunaux statuant sur les affaires investisseur-État ne sont pas autorisés à élargir la portée des investissements que les États parties envisageaient de protéger juste parce que la liste des investissements protégés dans le traité n’est pas une liste fermée » (para. 288).

S’il est vrai que plusieurs traités incluent des définitions larges de l’investissement fondées sur les actifs, la liste indicative des catégories considérées comme un investissement peut fortement varier. Afin d’interpréter un traité de bonne foi, en tenant compte de son texte, de son contexte, de son objet et son but, comme l’exige la CVDT, le tribunal considérait qu’il fallait interpréter la liste indicative d’un « investissement » de manière à ne pas la rendre inutile ou sans objet.

Le tribunal rechercha également dans la jurisprudence de quoi soutenir sa conclusion. Il détermina que les décisions des affaires Fedax c. Venezuela, Abaclat c. Argentine et Ambiente Ufficio c. Argentine « ont toujours considéré le texte de la liste des catégories pouvant être considérées comme un investissement comme un élément prépondérant pour déterminer si l’activité ou l’opération en question pouvait être considérée comme un investissement » (para. 303).

Les OEG sont-elles des « investissements » au titre des catégories figurant dans la liste indicative ?

Le tribunal examina si les OEG de Poštová banka relevaient des catégories d’investissements indiquées dans le TBI. Il se fonda sur l’hypothèse – non contestée par les parties – selon laquelle les OEG constituent une dette souveraine qui ne peut équivaloir à une dette privée, tout comme les titres sous forme d’obligations, qui sont assujettis à une réglementation stricte et spécifique.

Il nota ensuite que ni l’article 1(1) du TBI Grèce-Slovaquie ni d’autres dispositions du traité ne font référence, d’une manière ou d’une autre, à la dette souveraine, aux titres publics, aux valeurs publiques, aux obligations publiques ou à d’autres éléments similaires » (para. 332). La seule référence aux obligations, à l’article 1(1)(b) est limitée aux obligations émises par des entreprises privées (« obligations »). Le tribunal concéda à la Grèce que l’exclusion des obligations souveraines de la définition de « l’investissement » indique que les parties contractantes n’avaient pas l’intention d’en faire des investissements couverts.

Les demandeurs proposaient que les OEG relèvent d’une large interprétation de l’article 1(1)(c) qui fait référence aux « emprunts, aux créances et à toute performance réalisée au titre du contrat ayant une valeur monétaire ».

Le tribunal refusa de considérer les OEG comme des emprunts, compte tenu de la distinction entre les emprunts et les obligations. Les emprunts ont généralement des créanciers identifiés et leur cessibilité est limitée ; ils ne sont pas régis par les réglementations sur les obligations et impliquent une relation contractuelle entre le créancier et le débiteur final. Quant aux obligations, elles sont généralement détenues par de grands groupes de créanciers anonymes, peuvent être cédées très facilement, sont assujetties à des restrictions et à des réglementations, et impliquent une relation contractuelle entre le détenteur et les intermédiaires (et pas avec le débiteur final). En l’espèce la distinction est essentielle : Poštová banka a pu échanger les OEG rapidement, et avait une relation contractuelle directe non pas avec la Grèce, le débiteur final, mais avec Clearstream, l’intermédiaire auprès duquel elle avait acquis les OEG.

Les demandeurs voulaient également que les OEG relèvent des « créances » au titre de l’article 1(1)(c). Le tribunal s’y opposa également. Il expliqua d’abord qu’il ne pouvait pas étendre le libellé du traité à la légère en vue d’interpréter une référence générale aux « créances » comme incluant les obligations d’État. Ensuite, s’arrêtant sur le contexte – « les créances et toute performance réalisée au titre du contrat ayant une valeur monétaire » – le tribunal détermina que pour que les créances relèvent de la définition, elles devaient découler d’un contrat avec le défendeur. Ce n’était pas le cas puisque Poštová banka n’avait pas conclu de contrat avec la Grèce.

Le renvoi et les coûts

Concluant qu’aucun des demandeurs ne disposait « d’investissement » au sens des TBI en question, le tribunal rejeta l’affaire pour absence de compétence, et considéra qu’il n’était pas nécessaire d’examiner les autres objections de la Grèce.

Le tribunal nota que « la question de la juridiction n’était pas univoque et impliquait un contexte factuel et juridique complexe » (para. 377) et ordonna à chacune des parties de payer ses propres frais de représentation et de se partager les coûts de l’arbitrage.

Remarques : Le tribunal était composé d’Eduardo Zuleta (président, nommé par le Secrétaire-général du CIRDI, de nationalité colombienne), de John M. Townsend (nommé par le demandeur, de nationalité étasunienne) et de Brigitte Stern (nommée par le défendeur, de nationalité française). La décision est disponible sur http://www.italaw.com/sites/default/files/case-documents/italaw4238.pdf.

Après avoir examiné la loi sur l’investissement du Venezuela, la majorité d’un tribunal considère que Venoklim n’est pas un investisseur et rejette l’affaire contre le Venezuela ; l’arbitre nommé par le demandeur n’est pas d’accord

Venoklim Holding B.V. c. la République bolivarienne du Venezuela, Affaire CIRDI n° ARB/12/22

Martin Dietrich Brauch [*]

La majorité d’un tribunal du Centre international pour le règlement des différends relatifs aux investissements (CIRDI) a rejeté une affaire pour expropriation contre le Venezuela pour raison de compétence, déterminant que l’investisseur n’était pas considéré comme un ressortissant étranger au titre de la loi vénézuélienne sur l’investissement. La décision a été rendue le 3 avril 2015.

Le contexte et la décision de bifurquer

Par le décret n° 7712 de 2010, le Venezuela avait ordonné l’acquisition forcée des actifs de cinq entreprises détenues et contrôlées par Venoklim Holding B.V. (Venoklim), enregistrée aux Pays-Bas. Aux termes du décret, l’acquisition était essentielle pour l’autonomie du Venezuela dans la production de certains lubrifiants.

Venoklim a lancé un arbitrage en juillet 2012 pour expropriation, sur la base de la loi vénézuélienne sur l’investissement et de la Convention du CIRDI. Ce n’est qu’en septembre 2013, au moment de présenter son contre-mémoire aux objections juridictionnelles du Venezuela, que Venoklim a mentionné expressément le Traité bilatéral d’investissement (TBI) Venezuela-Pays-Bas. Le tribunal a décidé de bifurquer l’arbitrage, abordant en premier lieu les objections juridictionnelles du Venezuela et reportant l’examen quant au fond.

La dénonciation de la Convention du CIRDI par le Venezuela prend effet six mois plus tard

Rappelant qu’il a dénoncé la Convention du CIRDI le 24 janvier 2012, le Venezuela arguait que le tribunal n’avait pas compétence personnelle. Selon le pays, l’article 72 de la Convention du CIRDI signifie que le consentement valable d’un pays n’existe que si la demande d’arbitrage a été reçue avant la notification de dénonciation. En réponse, Venoklim avança qu’au titre de l’article 71 de la Convention du CIRDI, la dénonciation par le Venezuela ne prenait effet que six mois après réception de la notification de dénonciation, et souligna que l’arbitrage avait été lancé avant que les six mois ne soient écoulés.

Le tribunal rejeta l’objection et l’interprétation de l’article 72 par le Venezuela. Selon lui, cette interprétation donnait un effet immédiat à la dénonciation de la Convention par le Venezuela, annulant le préavis de six mois prévu par l’article 71. Elle violait également le principe de la sécurité juridique, aux dépens des investisseurs.

La date de présentation de la demande d’arbitrage, et non pas la date d’enregistrement auprès du CIRDI, est la date établissant le consentement de l’investisseur

Le Venezuela objecta que, lorsque le différend avait été enregistré le 15 août 2012 et qu’il a débuté, le pays n’était plus partie à la Convention du CIRDI, même en tenant compte de la période de six mois au titre de l’article 71. Toutefois, Venoklim considérait l’enregistrement du différend par le Secrétariat du CIRDI comme une simple mesure administrative, et que le consentement avait déjà été donné lorsque la demande a été présentée le 23 juillet 2012. Le tribunal se rangea du côté de Venoklim, concluant que la date pertinente pour l’établissement de la compétence est la date à laquelle l’investisseur a donné son consentement en présentant une demande d’arbitrage, et non pas la date de l’enregistrement de celle-ci par le CIRDI.

La loi sur l’investissement du Venezuela n’est pas une base indépendante de la compétence du CIRDI

Le Venezuela argua que l’article 22 de sa loi sur l’investissement ne constituait pas une offre ouverte et générale à l’arbitrage, compte tenu du sens ordinaire de la disposition, des déclarations politiques faites au moment de la promulgation de la loi, et des comparaisons entre la disposition et les offres d’arbitrage contenues dans les TBI du Venezuela et dans les dispositions modèles du CIRDI. D’après Venoklim, la disposition inclut implicitement le TBI et constitue une base juridictionnelle indépendante.

Après avoir analysé l’esprit, le contexte et l’objectif de la disposition ainsi que les circonstances dans lesquelles elle a été élaborée, le tribunal conclut que la disposition permettait de confirmer les offres d’arbitrage du Venezuela au titre d’autres instruments juridiques, tels que les TBI, mais ne pouvait être considérée comme une offre d’arbitrage « indépendante, claire et générale » (para. 104). Il rejeta donc l’objection, conformément aux décisions précédentes du CIRDI dans les affaires Mobil,Cemex, Brandes, Tidewater, OPIC et ConocoPhillips.

Le TBI ne constitue pas une base juridictionnelle indépendante, sauf s’il est incorporé par référence indirecte à la loi du Venezuela sur l’investissement

Le Venezuela prétendait que l’invocation tardive du TBI – non pas dans la demande d’arbitrage mais plus tard dans le contre-mémoire – violait la Convention et les règles de procédure du CIRDI, qui exigent que la demande présente tous les éléments nécessaires pour établir la compétence.

Le tribunal se rangea du côté de l’investisseur et reconnu qu’il n’y avait pas d’invocation tardive. Il raisonna que le contre-mémoire se contentait d’expliquer et de détailler les éléments de compétence présentés dans la demande d’arbitrage, en l’espèce la loi sur l’investissement. L’article 22 de cette loi fait référence à l’arbitrage international prévu dans les traités d’investissement en général. Puisque Venoklim prétendait être un investisseur néerlandais, le tribunal détermina que la référence aux traités d’investissement dans la loi vénézuélienne devait en l’occurrence être comprise comme une référence au TBI Venezuela-Pays-Bas.

Adoptant le critère du contrôle effectif prévu par la loi sur l’investissement, le tribunal détermine que Venoklim n’est pas un investisseur étranger

Afin de démontrer sa nationalité étrangère, Venoklim invoqua le critère de la création de l’entreprise (mentionné dans le TBI), mais le Venezuela argua que c’était le critère du contrôle effectif (mentionné dans la loi sur l’investissement) qui devait être utilisé. D’après le pays, le contrôle effectif de Venoklim relève au final d’une entreprise vénézuélienne. L’investisseur ne pouvait donc être considéré comme un ressortissant étranger au titre de la Convention du CIRDI, de la loi sur l’investissement ou du TBI.

La majorité du tribunal souligna que Venoklim devait satisfaire aux obligations de l’article 22 de la loi sur l’investissement pour bénéficier du TBI, et prouver sa nationalité étrangère au titre de la Convention du CIRDI.

Analysant l’article 22, la majorité nota que la disposition mentionne parmi les critères pertinents pour établir la nationalité « la propriété » et « le contrôle » mais pas l’enregistrement. Il considéra donc que le lieu d’enregistrement de l’investisseur n’était pas pertinent dans sa décision, et puisque les parties n’ont pas abordé la question de la propriété, il n’a examiné que le critère du contrôle. Dans cette analyse, il détermina que Venoklim était en effet contrôlée par une entreprise vénézuélienne, à son tour détenue et contrôlée par des ressortissants vénézuéliens.

Déterminant que Venoklim n’était pas un investisseur étranger au titre de l’article 22, la majorité jugea que l’investisseur ne pouvait bénéficier des protections offertes par la disposition, et que par conséquent, il ne pouvait bénéficier des protections du TBI non plus. La majorité du tribunal a donc rejeté l’affaire pour absence de compétence.

Analysant brièvement la Convention du CIRDI, la majorité raisonna que le fait de tenir compte uniquement de l’enregistrement de Venoklim aux Pays-Bas pour le considérer comme un investisseur étranger « reviendrait à permettre au formalisme de prévaloir sur la réalité et à trahir l’objectif et le but de la Convention du CIRDI », même si l’investissement est au final détenu par des vénézuéliens (para. 156).

D’après l’arbitre Enrique Gómez Pinzón, la majorité s’est trompée en analysant la nationalité de l’investisseur sur la base de la loi sur l’investissement. Compte tenu de la conclusion précédente selon laquelle l’article 22 ne pouvait être considéré comme une offre d’arbitrage « indépendante, claire et générale », mais confirmait les engagements du Venezuela au titre des traités d’investissement, il argua que l’investisseur aurait dû être soumis aux critères de nationalité prévus par le TBI.

L’arbitre dissident n’était pas non plus d’accord avec l’interprétation par la majorité des critères de nationalité au titre de la Convention du CIRDI. Selon lui, la Convention ne définit pas la nationalité afin de laisser aux parties toute latitude pour fixer les critères de nationalité dans des instruments plus spécifiques. Dans le TBI Venezuela-Pays-Bas, les deux parties contractantes ont choisi l’enregistrement comme critère applicable, mais la majorité a négligé cet élément. Il critiqua également la décision de la majorité de lever le voile entrepreneurial de Venoklim sans savoir dans le détail si l’enregistrement aux Pays-Bas était valable ou non, ou s’il avait été fait afin de contourner des prescriptions juridiques ou de ne pas affecter les actionnaires ou des tiers.

L’affaire est rejetée, mais le Venezuela est condamné à payer la moitié des coûts de l’arbitrage et ses propres frais de représentation

Même si le pays a réussi à démontrer que Venoklim n’était pas un investisseur étranger, ce qui a entraîné le renvoi de l’affaire pour raison de compétence, le tribunal considéra que, puisque la plupart des objections juridictionnelles du Venezuela avaient été rejetées, et puisque Venoklim avait agi correctement tout au long de la procédure, « il serait injuste » (para. 163) pour Venoklim de payer l’intégralité des coûts de l’arbitrage. Aussi, le tribunal ordonna au Venezuela de payer la moitié des coûts de l’arbitrage, notamment les frais des arbitres, et à chacune des parties de payer ses propres frais et dépenses juridiques.

Remarques : Le tribunal était composé d’Yves Derains (président, nommé par le président du conseil administratif du CIRDI, de nationalité française), d’Enrique Gómez Pinzón (nommé par le demandeur, de nationalité colombienne) et de Rodrigo Oreamuno Blanco (nommé par le défendeur, de nationalité costaricaine). La décision est disponible, uniquement en espagnole, sur http://www.italaw.com/sites/default/files/case-documents/italaw4229.pdf ; l’opinion dissidente et parallèle, uniquement en espagnol également, est disponible sur http://www.italaw.com/sites/default/files/case-documents/italaw4230.pdf.

La majorité d’un tribunal du CIRDI ne reconnait pas de violation du traitement juste et équitable par l’Albanie dans un différend pétrolier

Mamidoil Jetoil Greek Petroleum Products Societe S.A. c. la République d’Albanie, Affaire CIRDI n° ARB/11/24

Matthew Levine [*]

Un arbitrage entre une entreprise grecque de produits pétroliers et la République d’Albanie a atteint l’étape de la sentence au Centre international pour le règlement des différends relatifs aux investissements (CIRDI). Le tribunal du CIRDI a établi sa compétence au titre du traité bilatéral d’investissement (TBI) Grèce-Albanie de 1991.

Le tribunal a rejeté à l’unanimité le recours de l’investisseur portant sur une prétendue expropriation indirecte. La majorité du tribunal a rejeté le recours de l’investisseur portant sur le fait que l’Albanie ne lui avait pas offert un traitement juste et équitable (TJE) ; cependant, l’arbitre nommé par le demandeur a considéré que la conduite de l’Albanie violait la norme TJE.

Le contexte

Mamidoil Jetoil Greek Petroleum Products Societe S.A. (Mamidoil) est une entreprise créée et fonctionnant au titre du droit grec. Dès 1991, Mamidoil a exploré différentes opportunités commerciales en Albanie liées à ses activités principales : le transport, le stockage et la vente de produits pétroliers.

Mamidoil a finalement décidé de construire et de gérer un parc de réservoirs de mazout dans la région du port de Durrës (le parc de Durrës), ce qui l’a incité à réaliser une série d’investissements de plus en plus importants en 1999 et 2000. Pendant cette période, les agents gouvernementaux locaux ont adressé divers courriers liés au fait que Mamidoil n’avait pas obtenu les permis nécessaires. Le parc de réservoirs de Durrës se situe près d’une zone résidentielle.

En 2000, le demandeur avait achevé la construction de la majeure partie du parc de réservoirs de Durrës. Par la suite, des inquiétudes se sont fait entendre quant aux incidences sociales du parc de réservoirs, et le gouvernement albanais, en tandem avec la Banque mondiale et l’Union européenne, a adopté des propositions de modifications du zonage forçant la délocalisation du parc. L’Albanie soutenait que l’interdiction ultérieure des navires pétroliers à Durrës faisait partie de sa stratégie à long-terme pour le secteur du transport et de la modernisation nécessaire du système portuaire.

Mamidoil affirmait que l’Albanie l’avait encouragé à investir dans le pays. L’Albanie n’a pas nié avoir apporté un certain soutien à Mamidoil, mais rétorqua que celui-ci était purement provisoire et apporté au plus haut niveau du gouvernement.

Les activités commerciales sont considérées comme un investissement unique aux fins de la compétence

L’Albanie arguait que « les différents éléments de l’investissement formaient un tout qui devait être examiné conjointement » (para. 364). Le tribunal admit que la construction du parc de réservoirs de Durrës, l’établissement d’une filiale albanaise d’abord contrôlée puis intégralement détenue par le demandeur, la conclusion d’un bail et l’exploitation du parc de Durrës par la filiale devaient être considérés comme constituant un investissement unique.

Si le tribunal convint avec l’Albanie que l’investissement devait être considéré comme un tout, il ne fut pas convaincu par l’argument selon lequel certains éléments de l’investissement ne remplissaient pas les critères d’un investissement couvert par la Convention du CIRDI. Il considéra plutôt que les activités commerciales de l’investisseur constituaient un investissement au titre de la Convention du CIRDI.

L’Albanie objecta également arguant que l’investisseur était dans l’illégalité puisqu’il n’avait pas réussi à obtenir les permis requis. Le tribunal considéra que cet argument était plus pertinent pour la phase de l’examen quant au fond : puisque l’Albanie avait informé l’investisseur du fait qu’elle était disposée à envisager de régler ces illégalités, l’on pourrait attendre du tribunal qu’il établisse sa compétence. (Toutefois la majorité a ensuite déterminé que sans ces permis, l’investisseur ne pouvait avoir d’attente légitime à poursuivre son investissement et que le recours pour violation du TJE, entre autres, devait être rejeté.)

Le Traité sur la Charte de l’énergie invoqué pendant l’étape des actes de procédure

Dans sa demande d’arbitrage, le demandeur a fondé son recours exclusivement sur le TBI et la Convention du CIRDI. Toutefois, le mémoire du demandeur affirmait par la suite que le consentement du défendeur à l’arbitrage du différend par le CIRDI se trouvait également dans le Traité sur la Charte de l’énergie (TCE).

Le tribunal rejeta le TCE comme source de droit applicable, mais tint compte du désaccord légitime entre les parties sur le fait de savoir si l’investissement avait été réalisé de manière illégale et ne pouvait donc pas bénéficier de la protection du TCE. Pour conclure sur ce point, le tribunal nota que « dans la mesure où les deux Parties ont pris position quant à la bienséance de la conduite du défendeur au titre du TCE, pour cette seule raison le Tribunal examinera le TCE lorsqu’il s’interrogera sur l’existence et la légalité d’un investissement au titre du TBI et du TCE, ainsi que sur le respect par le défendeur du TBI et du TCE » (para. 278).

Le recours pour expropriation indirecte est rejeté à l’unanimité

Le demandeur avançait que l’Albanie avait indirectement exproprié son investissement tant au titre du TBI qu’au titre du TCE. Il se fondait sur les points clés suivants : en juin 2000, Durrës a fait l’objet d’un nouveau zonage afin d’exclure l’investissement ; en juillet 2000, l’investisseur a reçu l’ordre de suspendre la construction du parc de réservoirs, qui a ensuite été autorisée de nouveau ; et, dès juillet 2009, l’accès au port de Durrës a été interdit aux navires pétroliers.

Le tribunal n’était pas d’accord ; il considéra que le nouveau zonage relevait de la politique du transport et que, de toute façon, le demandeur n’avait été autorisé à exploiter le port à des fins commerciales avant sa fermeture aux navires pétroliers en 2009. Il souligna que « les réglementations qui réduisent la rentabilité d’un investissement sans toutefois le clore complètement en en laissant le contrôle à l’investisseur ne pouvaient généralement pas être considérées comme des expropriations indirectes » (para. 572), faisant référence à l’affaire El Paso c. Argentine.

La majorité rejette les recours fondés sur le TJE et la discrimination

La majorité du tribunal (Rolf Knieper et Yas Banifatemi) nota que l’histoire récente de l’Albanie – « un régime communiste très répressif et isolationniste » suivi d’ « une crise financière et économique majeure » (para. 625) – était pertinente pour examiner l’obligation TJE au titre du TBI, notamment l’obligation de fournir un cadre juridique stable et transparent. Pour la majorité, Mamidoil savait que l’Albanie était un pays aux infrastructures délabrées et au cadre juridique et réglementaire problématique, et que l’on ne pouvait donc pas y attendre la même stabilité que dans d’autres juridictions.

S’agissant des mesures déraisonnables et discriminatoires, pour la majorité, « la conduite de l’État avait un lien raisonnable avec une politique rationnelle. […] Finalement, la fermeture de l’accès au port aux navires pétroliers n’a pas favorisé de compétiteur local puisqu’elle concernait tous les importateurs de produits pétroliers » (para. 791).

L’arbitre à l’opinion divergente détermine qu’il y a EU violation de la norme TJE

L’arbitre dissident (Stephen Hammond) n’était pas d’accord avec la conclusion de la majorité selon laquelle l’Albanie avait offert à l’investisseur un traitement juste et équitable. Son opinion s’opposait à la majorité sur plusieurs décisions factuelles de la sentence, par exemple sur le fait que le demandeur était conscient de la transformation imminente du port au moment de lancer la construction du parc de réservoirs.

Son opinion s’opposait également aux incidences juridiques de la poursuite de la construction après notification du nouveau zonage imminent. Citant la sentence de l’affaire MTD c. le Chili, l’arbitre suggérait qu’il s’agissait d’un simple manquement à l’obligation d’atténuation, et que cela ne pouvait entrainer une confiscation des droits conférés au titre du traité. S’agissant notamment des attentes légitimes, l’arbitre dissident décida que le moment opportun pour déterminer si des attentes légitimes avaient été créées était le moment où la décision d’investir avait été prise.

L’arbitre dissident détermine qu’il y a eu violation de l’interdiction de prendre des mesures déraisonnables ou discriminatoires au titre de la Charte sur l’énergie

L’arbitre dissident détermina que l’interdiction pour les navires pétroliers d’accéder au port de Durrës appliquée par l’Albanie entrainait un refus d’accorder le traitement juste et équitable, et constituait une violation de l’interdiction de prendre des mesures déraisonnables ou discriminatoires au titre de la Charte sur l’énergie. Si l’Albanie avançait que sa décision d’interdire l’accès aux navires pétroliers au port de Durrës se fondait sur des considérations de politique publique, Mamidoil contra qu’elle se fondait plutôt sur la nécessité de régler un autre différend, cette fois au titre d’un contrat à la Chambre de commerce internationale de Paris. M. Hammond convint que les documents disponibles montraient que l’interdiction résultait de l’accord de règlement de l’Albanie. (La majorité indiquait dans la sentence que l’accord de règlement réaffirmait les objectifs politiques du gouvernement.

Remarques : Le tribunal était composé de Rolf Knieper (président, nommé par le président du conseil administratif du CIRDI, de nationalité allemande), de Stephen A. Hammond (nommé par le demandeur, de nationalité étasunienne) et de Yas Banifatemi (nommée par le défendeur, de nationalité française). La décision finale du 20 mars 2015 est disponible sur http://www.italaw.com/sites/default/files/case-documents/italaw4228.pdf. L’opinion divergente du 20 mars 2015 est disponible sur http://www.italaw.com/sites/default/files/case-documents/italaw4235.pdf.

Un tribunal condamne la Mongolie à payer plus de 80 millions USD en dommages et intérêts pour expropriation illégale

Khan Resources Inc., Khan Resources B.V. et CAUC Holding Company Ltd. c. Le gouvernement de Mongolie et MonAtom LLC, Affaire CPA n° 2011-09

Joe Zhang [*]

Dans une décision du 2 mars 2015, un tribunal formé au titre du règlement d’arbitrage de la Commission des Nations Unies pour le droit commercial international (CNUDCI) jugeait que la Mongolie avait illégalement exproprié les actifs d’investisseurs étrangers, violant ainsi sa loi relative à l’investissement étranger ainsi que le Traité sur la Charte de l’énergie (TCE). Les demandeurs recevront une indemnisation de 80 millions USD, en plus des intérêts et du remboursement des frais de l’arbitrage.

Les demandeurs et le projet

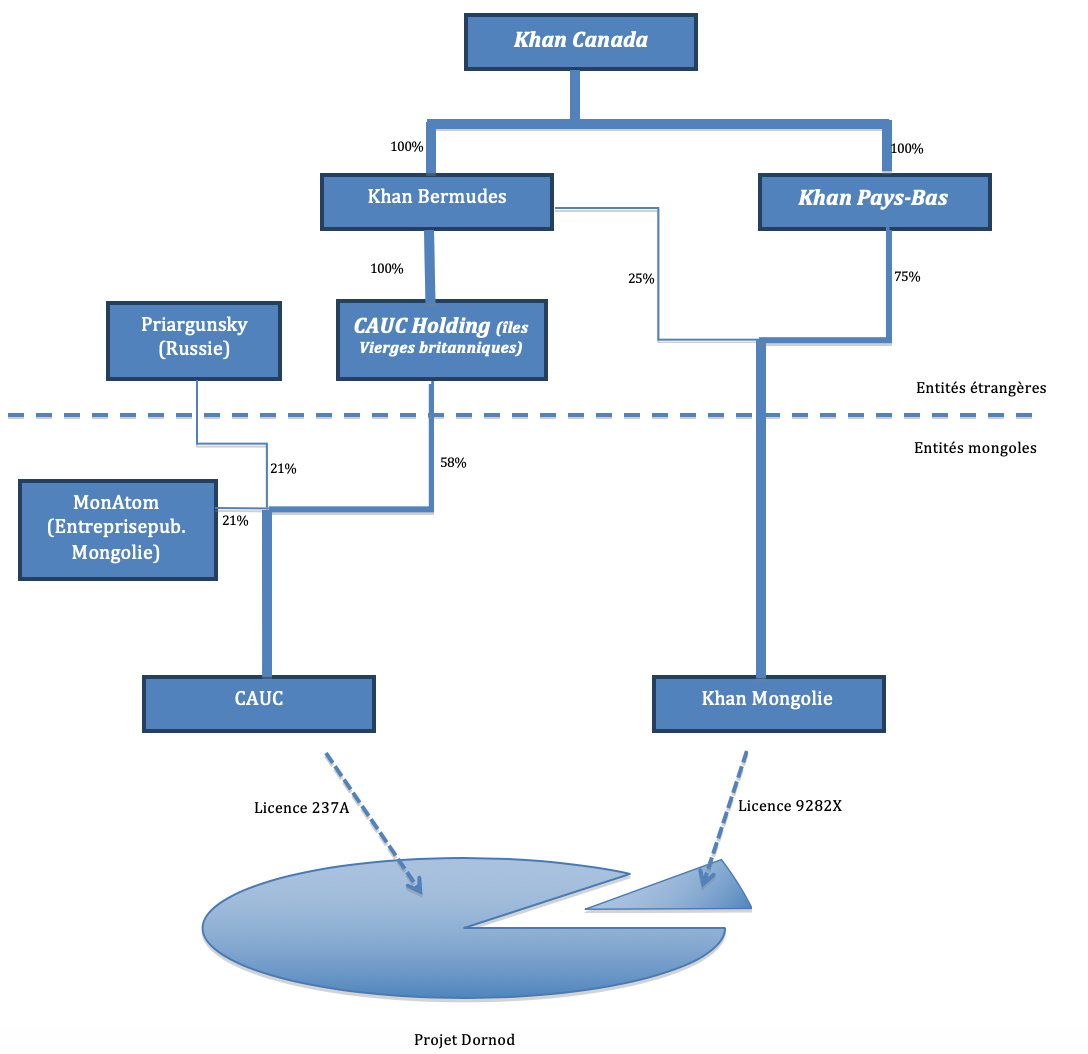

L’arbitrage a été lancé par trois demandeurs en lien avec leur investissement dans un projet d’exploration et d’extraction de l’uranium dans la province mongole de Dornod (le projet Dornod). Les demandeurs étaient (1) CAUC Holding Company Ltd (CAUC Holding), une entreprise enregistrée dans les îles Vierges britanniques (BVI) qui a investi dans le projet Dornod par le biais de sa filiale mongole majoritaire Central Asian Uranium Company (CAUC) ; (2) Kahn Resources B.V. (Kahn Pays-Bas), une entreprise hollandaise qui a investi dans le projet Dornod par le biais de sa filiale mongole à 100 % Khan Resources LLC (Kahn Mongolie) ; et (3) Kahn Resources Inc. (Kahn Canada), une entreprise canadienne, unique propriétaire de CAUC Holding, par un intermédiaire des Bermudes, et de Khan Pays-Bas.

CAUC exploitait le projet Dornod au titre d’une licence (Licence 237A) qui couvrait à l’origine deux dépôts, et qui, à la demande de CAUC, a ensuite été réduite d’une partie dans le but de diminuer les impôts et les redevances. La partie exclue a ensuite été acquise par Kahn Mongolie au titre d’une licence minière distincte (Licence 9282X).

Le schéma ci-dessous illustre la structure de propriété des entreprises concernées juste avant que le différend ne survienne.

Les différends

Dans le cadre de sa réforme de l’énergie nucléaire, la Mongolie a promulgué en 2009 la Loi sur l’énergie nucléaire (LEN) et créé l’Agence pour l’énergie nucléaire (AEN). En octobre 2009, l’AEN a émis le décret n° 141 qui suspendaient 149 licences d’exploration et d’exploitation des mines d’uranium, notamment les licences 237A et 9282X, en attendant que l’AEN confirme leur reconduction au titre de la LEN. En mars 2010, l’AEN a inspecté le site du projet Dornod, et a noté que celui-ci n’avait pas corrigé certaines violations du droit mongol précédemment identifiées et a reconnu de nouvelles violations. En avril 2010, l’AEN a invalidé les deux licences minières, et en a informé les demandeurs plus tard la même année.

Les demandeurs ont lancé l’arbitrage en 2011, sur la base de trois instruments distincts. Khan Canada et CAUC Holding ont invoqué la clause d’arbitrage de l’accord de co-entreprise qui a créé CAUC (l’accord fondateur), arguant que la suspension et l’invalidation des licences constituaient une expropriation illégale, en violation des obligations de la Mongolie au titre de l’accord fondateur, du droit mongol (notamment la loi relative à l’investissement étranger) et du droit international coutumier. Khan Pays-Bas s’est appuyé uniquement sur le TCE, arguant qu’en violant la loi relative à l’investissement étranger, la Mongolie avait également violé ses obligations au titre du TCE par le biais de la clause parapluie du traité.

Les objections juridictionnelles

Dans une décision distincte sur la compétence rendue le 25 juillet 2012, le tribunal s’était prononcé sur plusieurs objections juridictionnelles soulevées par la Mongolie.

Des entités non signataires deviennent de « vraies parties » à la clause sur l’arbitrage par « l’intention commune »

La Mongolie s’opposait à la compétence personnelle du tribunal sur Khan Canada au motif que celui-ci n’était pas partie à l’accord fondateur. Le tribunal a remarqué que le demandeur canadien n’était pas partie à l’accord fondateur, mais il estima qu’une entité non signataire pouvait devenir une « vraie partie » à l’accord si c’était là l’intention commune des parties signataires et non signataires. Le tribunal détermina que cette intention commune existait puisque Khan Canada avait aidé CAUC Holding à réaliser ses obligations financières au titre de l’accord fondateur et que différends échanges officieux avaient parfois fait référence à Khan Canada, plutôt qu’à sa filiale BVI CAUC Holding, comme actionnaire de CAUC.

Les engagements souverains pris par les entreprises étatiques lient la Mongolie

La Mongolie argua également qu’elle ne pouvait être tenue par la clause d’arbitrage de l’accord fondateur puisqu’elle n’y était pas partie. Sur la base du témoignage de l’expert juridique des demandeurs, le tribunal détermina que l’un des actionnaires de CAUC, MonAtom, une entreprise publique mongole, avait agit comme représentant de la Mongolie et contracté des obligations que seul un État souverain peut satisfaire, en l’espèce s’engager à réduire les redevances pour l’utilisation des ressources naturelles dont devait s’acquitter CAUC, ce qui donnait donc au tribunal la compétence personnelle sur la Mongolie au titre de l’accord fondateur.

La clause d’arbitrage floue ouvre la voie aux recours au titre du contrat, du droit national et du droit coutumier international

La Mongolie contestait également la compétence rationae materiae du tribunal sur les recours au titre de l’accord fondateur. Le tribunal détermina toutefois que la clause d’arbitrage largement libellée contenue dans l’accord fondateur couvrait tous les recours déposés, notamment ceux portant sur des violations du droit national et du droit coutumier international, puisqu’ils étaient tous suffisamment liés à l’accord fondateur.

Le droit de refuser d’accorder les avantages au titre du TCE doit être activement exercé avant le début de l’arbitrage

S’agissant des recours de Khan Pays-Bas au titre du TCE, la Mongolie arguait que ces recours étaient interdits, puisque l’article 17(1) du TCE l’autorisait à refuser d’accorder les avantages du traité aux investisseurs ne menant « pas d’activités commerciales importantes » dans le pays hôte. Le tribunal commença son analyse en notant qu’il s’agissait d’une question de fond, plutôt que de compétence, puisque l’article 17(1) du TCE ne concerne que la troisième partie (Promotion et protection des investissements) du traité, et pas le chapitre sur le Règlement des différends (cinquième partie). Il poursuivit malgré tout son analyse et examina (a) si l’article 17(1) constituait un refus automatique des avantages et, (b) dans le cas contraire, si le droit au refus d’accorder les avantages du traité pouvait être exercé avant le début de l’arbitrage. Le tribunal s’inspira largement des décisions dans les affaires Yukos c. Russie et Plama c. Bulgarie, considérant qu’il avait « le devoir de tenir compte de ces décisions, dans l’espoir de contribuer à l’élaboration d’une interprétation cohérente du TCE capable de renforcer la capacité des investisseurs à prévoir la protection de l’investissement à laquelle ils peuvent prétendre au titre du Traité » (Décision sur la compétence, para. 417). Le tribunal détermina qu’un État devait activement exercer son droit au titre de l’article 17(1) du TCE, et que cet exercice actif devait être opportun afin de laisser suffisamment de temps aux investisseurs, et qu’aucune incertitude ne « freine la capacité des investisseurs à décider d’investir dans un pays donné » (Décision sur la compétence, para. 426).

Recours fondés sur l’expropriation illégale

Une grande partie de l’examen du tribunal quant au fond a été consacrée aux recours fondés sur l’expropriation illégale, c’est-à-dire sur le fait de déterminer si l’invalidation des licences minières et le refus de les reconduire constituait une expropriation illégale au titre de la loi mongole relative à l’investissement étranger.

Le tribunal ne concorde pas avec la Mongolie quant à l’interprétation de son droit national

La Mongolie argua d’abord que les licences minières n’étaient pas des investissements protégés par sa loi relative à l’investissement étranger, qui définit « l’investissement étranger » comme « tout type de propriété tangible et intangible ». La Mongolie avançait en outre que les licences minières n’étaient pas considérées comme des propriétés au titre du droit mongol, puisqu’une décision de la Cour suprême mongole affirmait qu’ « une licence minière […] est en possession d’une entité, mais n’en est pas sa propriété, et il n’est donc pas juridiquement fondé de considérer une telle licence minière comme un droit de propriété transférable à d’autres » (Décision quant au fond, para. 303).

Notant qu’il y avait un « concept général selon lequel les droits au titre des licences (ainsi que les droits contractuels) à exploiter les ressources naturelles constituaient une propriété intangible » (Décision quant au fond, para. 302), le tribunal ne concorda pas avec l’interprétation par la Mongolie de son droit national et de la décision de sa Cour suprême, et détermina que le pays ne l’avait pas convaincu qu’il fallait « s’éloigner du concept général » (Décision quant au fond, para. 307).

Le tribunal examine les éléments de fond et de procédure des recours fondés sur l’expropriation

Pour déterminer s’il y avait eu une expropriation illégale, le tribunal a d’abord remarqué que le droit mongol contemple deux types d’expropriation. L’on parle de khuraakh lorsque l’État prive une entité de sa propriété pour violations du droit ou si l’usage de la propriété affecte les intérêts de tierces parties. Et l’on parle de daichlakh lorsqu’une expropriation ordonnée par l’État est jugée nécessaire pour satisfaire un intérêt public supérieur. En l’espèce, le tribunal détermina que l’invalidation des licences et leur non reconduite devait être vue comme le khuraakh au titre du droit mongol (Décision quant au fond, para. 313–317). Sur la base du témoignage de l’expert juridique des demandeurs, le tribunal jugea que pour que la procédure khuraakh fut légale, elle (a) aurait dû être juridiquement fondée et (b) menée conformément aux règles de procédure régulière.

Le tribunal examina d’abord si la Mongolie était juridiquement habilitée à invalider les licences. Contrairement à la Mongolie, il détermina que les demandeurs n’avaient pas violé le droit mongol. Après avoir menée une analyse de proportionnalité, il conclut que l’invalidation des licences n’était pas une sanction appropriée, même si les violations alléguées avaient existées. Le tribunal considéra donc que la Mongolie n’avait « indiqué aucune violation du droit mongol permettant de justifier les décisions d’invalider et de ne pas reconduire » les licences minières (Décision quant au fond, para. 319). Il détermina en outre, sur la base des preuves présentées par les demandeurs, que les violations alléguées étaient des prétextes cachant la motivation réelle de la Mongolie qui était de « [développer] les dépôts de Dornod avec un partenaire russe de façon à en tirer davantage de profits » (Décision quant au fond, para. 340).

S’agissant des éléments de procédure, le tribunal considéra que les demandeurs n’avaient pas bénéficié du respect des règles de procédure régulière. Il détermina notamment que la Mongolie avait l’obligation de reconduire les licences minières car il n’y avait « pas de cause légale suffisante pour que les demandeurs ne remplissent pas les exigences requises [et prévues] dans le cadre de la demande » (Décision quant au fond, para. 350, 358). Le tribunal détermina en outre que puisque les licences minières n’avait jamais été reconduites au titre de la LEN récemment promulguée, la procédure d’invalidation prescrite par la LEN ne pouvait s’appliquer à ces licences minières, et que l’AEN n’avait pas l’autorité pour invalider les licences sauf si elles avaient été reconduites au titre de la LEN (Décision quant au fond, para. 352–365).

La Mongolie a violé le TCE par le jeu de la clause parapluie

Après avoir conclu que la Mongolie « avait violé son obligation au titre de la Loi sur l’investissement étranger » (Décision quant au fond, para. 366), le tribunal jugea rapidement que la Mongolie était également en violation du TCE vis-à-vis de Khan Pays-Bas par le biais de la clause parapluie (Décision quant au fond, para. 366). Il fit référence à sa Décision sur la compétence, qui affirmait que « toute violation par la Mongolie des obligations qu’elle peut avoir au titre de la Loi sur l’investissement étranger constituerait une violation des dispositions de la troisième partie du [TCE] » (Décision sur la compétence, para. 438).

Les dommages

Lors du calcul des dommages et intérêts, le tribunal rejeta les méthodologies classiques proposées par les parties et décida d’évaluer l’investissement en analysant trois offres d’achat du projet Dornod reçues entre 2005 et 2010, arrivant à un montant total de 80 millions USD à titre de dommages. Le tribunal accorda également aux demandeurs des intérêts au taux LIBOR sur un an majoré de 2 points, composés sur une année, et calculés entre le 1er juillet 2009 (la date de l’évaluation) et la date du paiement. En outre, le tribunal accorda aux demandeurs 9,07 millions USD pour couvrir leurs frais de représentation juridique, notamment une « prime de réussite » calculée sur la provision sur charges réalisée par les demandeurs et leurs conseillers.

Remarques : Le tribunal était composé de David A. R. Williams (président nommé sur accord des coarbitres, de nationalité néozélandaise), de L. Yves Fortier (nommé par les demandeurs, de nationalité canadienne) et de Bernard Hanotiau (nommé par le défendeur, de nationalité belge). La décision sur la compétence est disponible sur http://www.italaw.com/sites/default/files/case-documents/italaw4268.pdf. La décision quant au fond est disponible sur http://www.italaw.com/sites/default/files/case-documents/italaw4267.pdf.

Martin Dietrich Brauch est conseiller en droit international et travaille au Brésil pour le programme Investissement étranger et développement durable à l’IISD.

Marquita Davis est « Geneva International Fellow » de la Faculté de droit de l’Université de Michigan et contributrice du programme Investissement étranger et développement durable de l’IISD.

Matthew Levine est avocat au Canada et contributeur du programme Investissement étranger et développement durable de l’IISD.

Joe Zhang est conseiller en droit international et travaille pour le programme Investissement étranger et développement durable à l’IISD.